夢が叶い、不動産に投資をして家賃収入を得るようになると嬉しいですよね

でも、残念ながらすべての家賃収入がそのまま手元に残るのでは無いのです。

そうです。税金を納めないといけないのですよ!

それでは、どれぐらいの税金を納めることになるのでしょうか?

せっかくの家賃収入も、大半を税金で持っていかれるとなるとせっかく投資したのに・・・

意味ないですよね。

又、私の様に会社勤めやパートタイマー等で固定給をもらっていて副収入として家賃収入があれば、自分で確定申告をしないといけません。

今回は、家賃収入がある人の確定申告の書き方から経費の裏技と注意点についてお伝えしていきますね。

確定申告が青色が良い理由について知りたい方はこちらの記事をご覧ください

お好きなものからどうぞ

家賃収入の確定申告。経費の裏技

日本は発生主義の考え方をとっていますが、経費の計上方法で認められた処理方法があります。

発生主義というのは、実際の現金(預金)のやり取りではなくて、取引が発生した時点で計上するのです。

例えば、租税公課の一つである固定資産税は、年税額全額を経費にすることができます。でも実際には4期に分納して納付している場合は、納期未到来の分は相手勘定科目を未払税金などの適正な科目で見越計上して経費計上することができるのです。

又、賃貸収益物件の所有者は、火災保険に加入している場合が多いと思いますが、保険料を12カ月分、年払いしている場合は

年払額全額

を経費にすることができます。

翌期分に該当する前払保険料しての繰延計上は不要です。

住宅ローン控除の利用

必要経費の種類をしっかり把握していけば節税へつなげることも出来ます。

この様に、一旦経費計上しておくことができるのです。これは。決算の時にもとても有効な手段となります。

家賃収入の確定申告の書き方。ここに注意!

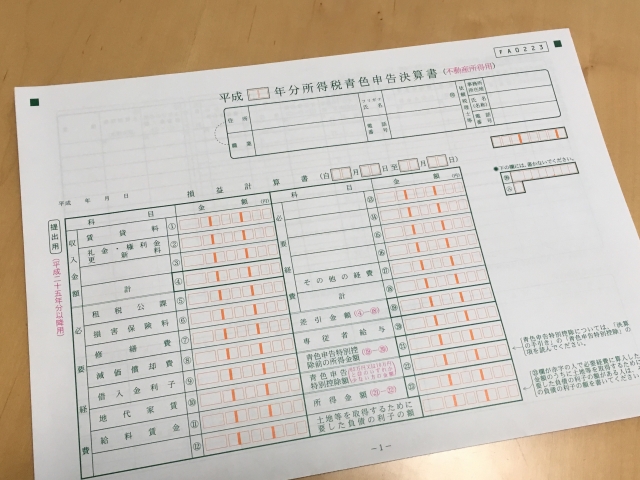

不動産投資をして家賃収入が見込まれると、確定申告の為に事前に準備をしていると思います。

その一つに、賃貸収益物件の所有者は事前に

管轄税務署へ青色申告書類を提出

して承認を受けている方が多いと思いますが、特別控除額の項目の金額に注意です。

青色申告者は特別控除額の適用があります。

原則は10万円ですが、一定条件に該当する場合は65万円の適用が受けられます。

この一定条件は、税務署に確認していただくことをお勧めします。

税務署の担当者は無料で相談に乗ってくれるのですが、こちらから質問をしていかないと良い情報を聞けないこともあります。

確定申告には

「青色申告」と「白色申告」

の2種類があります。

もちろん期限内に書類を作成して申告する事が重要ですが、初めて申告する時は会計の知識や経験のない人がほとんどです。

確定申告の書類の書き方は手書きのほかに、国税庁の「確定申告等作成コーナー」や市販の「会計ソフト」を使う方法があります。

会計の知識のない人でも、簡単に使用することができるソフトもたくさんあります。それに、見ただけで感覚的に使えるものもありますし、エクセルで小遣い帳のように表にして確定申告の会場で仕上げることも可能です。

特に皆さんが一番困るのが、「科目」ではないでしょうか?この領収書のお金は何費としt処理すればいいのか?今まで経理などに携わっていないとわからなくて当然です。

- これは何費になるのか?

- これも経費として可能なのか?

- 領収書をもらい忘れた場合は、諦めないといけないのか?

私は不動産収入用に特化したテンプレートを、エクセルで作成して毎年使っています。

沢山ある勘定科目も、正直使うものは限られています。

科目の種類が多いからどれが該当するのか?と悩んでしまうのですよね!

毎日、毎月入力する事が望ましいですが、本業があるとどうして後々になってしまいがちです。

私も領収書を溜めてしまうので、整理するのがいつも大変です(;^ω^)

なので、必要なものだけを凝縮して手間と時間を短縮できるように作ったテンプレートです。

一度確定申告をすれば、翌年からは同じ様に勘定科目を使うので楽になります。

家賃収入の確定申告。所得税と消費税について

所得税について

所得税の確定申告書の提出期限は

毎年3月15日

(期限当日が土日の場合は後倒し)です。

所得税の納付期限も同じです。

所得税の税率については、全員が同じではありません。収入によって税率は変わるのです。あなた自身の所得税率に応じて計算されるのです。

ここでは、会社勤めやパートタイマーなどで、一定の給与所得者が副業として不動産投資を行った人が大半だと思います。

そこで、確定申告となると給与所得と不動産所得(家賃収入-経費)とを合算します。

そこから各種控除額を差し引いた課税所得額を算出して、この課税所得額に応じた所得税率が適用されて計算されます。

ここでいう各種控除額とは、基礎控除と扶養控除や社会保険控除、医療費控除などを言います。

所得控除率は、課税所得金額196万円以下の5%から10%、20%、23%、33%、そして、1800万円超えの40%まであります。

不労所得の税金についても書いている記事があるので参考にしてください

消費税について

実務上は消費税の確定申告書と同時に提出する方が多いと思いますが、消費税の確定申告書の提出期限は

毎年3月31日

(期限当日が土日の場合は後倒)です

消費税の納付期限も申告書の提出期限と同じです。

家賃収入は居住用と非居住用と2通りあり、居住用の家賃収入には消費税は掛かりません。

ただ、非居住用であっても、前々年の家賃収入の合計金額が1000万円以下の場合は消費税を納める必要はありません。

家賃収入の確定申告をするメリットとデメリット

確定申告をするメリットについてですが、青色申告者は税務署の承認を受けていない白色申告者と比べて税金面において優遇されているのです。

例えば、赤字決算は繰越欠損金としてここにマーカーを引きたいテキスト!一定期間の繰越が認められています。

青色申告者は、特別控除額の適用があり原則は10万円ですが、一定条件に該当する場合は65万円の適用が受けられます。

申告者全ての人に言えることですが、適正な申告方法が実践から得ることができます。

一方、デメリットは不動産収入を副業としている会社員は、給与収入が主たる収入ですが、年末調整が済んでいても、確定申告時に再計算する必要があります。

そうはいっても、会社からももらう源泉徴収票を用意して、家賃収入の方を計算すればいいだけです。確定申告書類に源泉徴収票を貼付する必要があるのはそういう意味です。

確かに若干の手間はありますが、それ以上にメリットがあるのではないでしょうか?

しかも、会社で年末調整をしているので、源泉徴収票があればそれほど手間はかかりません。

家賃収入の確定申告で非課税って?

確定申告において非課税に該当する取引は、対価性の無い取引です。

いくつか例を挙げますと、税金は種目、納付、還付に関係なく非課税です。

ほかには火災保険料、金融機関などの借入金利息、入居時に賃借人より預かった保証金などです。

家賃収入の確定申告が不要な場合と必要な書類についてはこちらを参考にしてください

家賃収入が会社にばれないようにするには?

ここでは、不動産所得が会社にばれないようにするための方法をお伝えします。

会社に入る前から家賃収入があった人や、相続により家賃収入があった人は会社から「副業」とはみなされない場合がほとんどだと思います。

在職中に不動産投資をすると、副業とみなされる場合もあるようですが、それは、棟数が多く年間の家賃収入も多く、管理も自分でしている場合ですね。

公務員でも認められている副業(不労所得)が家賃収入です。

それでもバレるのが心配な方は、確定申告の際に住民税の納付方法を、自分で決めることで回避出来ますので確認してください。

確定申告書に記載された住民税の納付方法の2つのチェック欄「特別徴収」「普通徴収」のうち、

「普通徴収」の欄にチェック

を入れるだけです。

会社に副業がばれてしまうのは、住民税の納付によってばれるのです。

「所得金額が会社が年末調整で計算した金額と違う」

なので、住民税を会社から支払う「特別徴収」ではなく自分で納付する「普通徴収」を選択すると会社に副業がばれる確率は一気に低くなります。

まとめ

せっかく不動産投資を行い家賃収入というもう一本の収入の柱が出来たのなら、その収入金額を少しでも手元に残したいですよね。

経費や税金のことを知り、きちんと確定申告する事で、投資をしたあとも慌てることはありません。

仕組みを知っていれば節税対策をとることも可能です。

記事で紹介した方法を活用し、かしこく確定申告を行ってみてください。

メルマガ登録して、無料🎁を受け取ってくださいね(^^♪